***

La settimana che si sta per concludere è stata anomalamente povera di dati macro-economici e quindi si è un po' navigato a vista in attesa della prossima settimana dove sono attesi dati importanti.

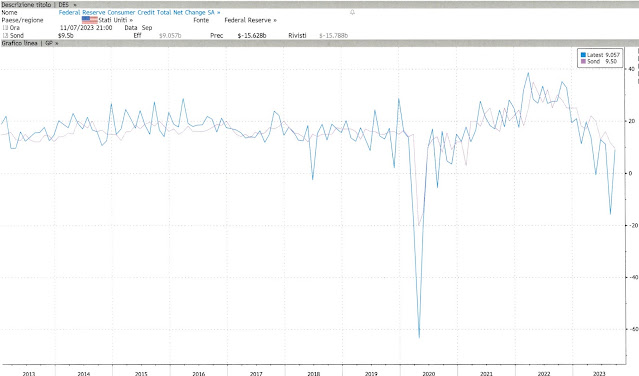

In America abbiamo avuto la conferma che i consumi sono retti da un indebitamento che è tornato a crescere in maniera importante mentre la disoccupazione rimane a livelli estremamente bassi tanto da non costituire più una sorpresa, anzi...

- Initial jobless claims: 217k (atteso: 218k; precedente: 220k)

- Credito al consumo settembre: 9.05 mia (atteso: 9.5 mia; precedente: -15.6 mia). Il dato merita un breve commento:

Sono settimane che sospettiamo che gli americani hanno finito i risparmi e stanno facendo ricorso sempre più frequentemente al credito al consumo con l'uso delle carte di credito in testa. Qualche preoccupazione per un possibile eccesso di indebitamento può essere sollevata e siamo certi che la FED un dato simile lo sta valutando con grande attenzione: non sorprende più di tanto il warning lanciato da Powell questa settimana a riguardo della necessità di ulteriori aumenti dei tassi... Se questi poi avveranno sul serio non lo sappiamo ma ad ogni buon conto siamo stati avvisati.

Anche in Europa sono usciti alcuni dati (pochi anche qui per la verità) che ci confermano due o tre cose:

- I consumi languono. EU retail sales per settembre: -2.9% (atteso: -3.1%; precedente: -2.1%)

- L'inflazione tedesca si è fin troppo stabilizzata: 3.8% (atteso: 3.8%; precedente: 3.8%) ma è sempre ben lontana dal target della BCE; non siamo completamente tranquilli in quanto non possiamo escludere nuovi (deleteri) aumenti.

- In ambito europeo l'inflazione attesa per i prossimi 12 mesi si attesta al 4% che è più o meno il tasso attuale; a 3 anni dovremmo invece ritrovarcela al 2.5% o almeno è quello che pensano coloro che sono stati coinvolti nel sondaggio. Se fosse vero significa che quel 2% ambito dalle Banche Centrali è un miraggio tanto, pensiamo noi, da non escludere un cambio di paradigma che le obbligherà ad aumentare il target da raggiungere che con ogni probabilità sarà qualche cosa attorno al 3%

A proposito di inflazione siamo andati a dare un'occhiata alle quotazioni delle materie prime e dei costi energetici:

Le materie prime sono da giugno di quest'anno in un movimento laterale ma proprio dagli inizi del mese di novembre c'è stata una accelerazione al ribasso che potrebbe anche continuare. C'è un incrocio di medie mobili che in effetti potrebbe indicare che un movimento ribassista per prossimi mesi è già in atto... In ottica inflazione bene così ma putroppo sappiamo anche che il prezzo delle materie prime sono un buon indicatore dello stato di salute dell'economia e qualche preoccupazione iniziamo ad averla...

In effetti il prezzo del petrolio si è letteralmente schiantato in queste ultime settimane pasando dai quasi 93 dollari al barial agli attuali 77... Evidentemente delle guerre in corso pochi si preoccupano; fanno invece paura i rallentamenti economici in Europa, la poco brillante economia Cinese (che da mesi non riesce ad uscire da un torpore che si sta prolungando da troppo tempo) e la pochezza del settore manifatturiero americano che abbiamo già visto in bel altri stati di forma.

Pure il gas sembra non destare troppi problemi: le riserve sono abbondanti e non vediamo rischi di una eccessiva volatilità dei prezzi sulla falsariga dello scorso anno.

Visto così, il problema inflattivo lo circoscriviamo ai soli servizi che, come sappiamo, sono ancora i principali artefici del rincaro. Va comunque detto che qualche avvisaglia che pure questo settore si sta un poco raffreddando l'abbiamo intercettata...

Siamo riusciti in poco tempo a più che dimezzare il tasso d'inflazione nel mondo occidentale; ora ci rimane da compiere quell'ultimo miglio che, come sempre succede, è il più ostico da affrontare e che, come abbiamo già sottolineato, potrebbe anche indurre le Banche Centrali a rivedere il target del 2%.

***

Prima di procedere alla consueta analisi dei grafici dei mercati azionari, ci preme capire meglio la dinamica dei movimenti delle ultime settimane. Ci scusiamo fin da subito se i ragionamenti che faremo sembreranno un po' contorti ma non sempre tutto è chiaro e limpido, anzi... ( Se l'argomento non vi interessa potete passare direttamente ai grafici delle borse.)

Facciamoci aiutare dal grafico dei rendimenti del Treasury a 2 anni:

Se vi ricordate bene, mercoledì 2 novembre, la FED aveva lasciato per la seconda volta i tassi invariati ed il mercato aveva subito interpretato il segnale alla sua maniera dando quasi per scontato la fine dei rialzi del costo del denaro. Immediata la reazione dei rendimenti dei Treasury che su tutta la curva hanno perso dai 15 ai 40 basis points (nel rettangolo rosso: la diminuzione del rendimento del Treasury a 2 anni che da oltre il 5% è sceso in un batter d'occhio al 4.85%) reiterando il gradito rally borsistico già in corso da qualche giorno.

Poi giovedì 9 novembre ci hanno pensato Power, con la sua dichiarazione a riguardo dei tassi che potrebbero ancora salire, e soprattutto un'asta di Treasury a 30 anni non andata proprio a buon fine a rispedire il rendimento del TB a due anni sopra il 5% (rettangolo nero) innescando una presa di profitto da manuale su quasi tutti i mercati azionari mondiali.

Quale conclusione possiamo trarre da quanto successo in queste ultime 2 settimane?

- E' palese che una riduzione dei rendimenti, come è sempre stato, porta dell'acqua al mulino dei mercati azionari, non solo americani ma di tutto il mondo. Anche alle nostre latitudini vedere tassi più bassi farebbe un gran bene alle borse, tant'è vero che basta il pensiero di tassi più bassi per scatenare un rally.

- Purtroppo dobbiamo fare i conti con la realtà e quest'ultima ci dice che gli enormi debiti contratti dagli Stati in periodo pandemico (ma non solo) vanno finanziati. Capita che le emissioni di titoli di stato spesso superano la reale domanda degli investitori e per convincerli ad aprire i cordoni della borsa bisogna offrire rese più allettanti del previsto. L'asta dei Treasury a 30 anni di giovedì non andata tutta a buon fine costituisce un buon esempio. Putroppo l'"higher for longer" non è solo uno slogan ma è una necessità per le casse degli Stati che devono essere costantemente rimpolpate... Tirare giù i tassi, per il momento non sembra una opzione praticabile.

- Ciò non toglie, come dimostra la reazione della borsa americana di venerdì in netta ripresa, che l'idea dei rendimenti alti per più tempo non dispiace ai mercati e qui arriva la parte contorta del ragionamento. Il primo di novembre, se ben vi ricordate, Powell si diceva soddisfatto di vedere i rendimenti salire un po' su tutta la curva e non solo sulla parte a breve, lasciando intendere che se così fosse non sarebbe stato più necessario continuare ad aumentare il costo del denaro. L'assalto al reddito fisso è stato fulmineo innescando un calo subitaneo dei rendimenti (rettangolo rosso), calo che poi è andato a sostenere il rally azionario.

- Putroppo il calo dei rendimenti ha avuto due conseguenze. La prima: a tassi più bassi diventa difficile finanziare una parte del debito pubblico. Per farlo il mercato chiede rendimenti ad un certo livello (diciamo dal 5% in sù in America e dal 4% in sù in Europa). La seconda: se i rendimenti scendono addio "higher for longer" e a Powell e compagni, per combattere l'inflazione, non resterebbe altro che aumentare i tassi, aumenti che sono la criptonite tanto dei mercati azionari quanto di quelli a reddito fisso.

- La reazione positiva del mercato americano di venerdì potrebbe essere la conseguenza del ritorno delle rese vicino al 5% che eviterebbe probabilmente un ulteriore aumento dei tassi da parte della FED.

Fine del ragionamento contorto... se non stiamo stati chiari (molto probabile...) ce ne scusiamo e se sentite il bisogno del conforto di uno strizzacervelli sappiate che a noi capita di sovente. Purtroppo ogni tanto dobbiamo ragionare ad alta voce per dare un senso a quello che accade sui mercati... come vedete la risposta (ammesso e non concesso che sia quella giusta) non è sempre cristallina...

***

Prima di passare alla consueta analisi dei mercati azionari, prendiamogli la temperatura: malgrado i venti di guerra Ucraini e Medio-Orientali i mercati non sembrano surriscaldati, anzi, il VIX questa settimana si è dato una bella calmata e si sta riportanto in zona 12/13. Per il momento l'unico pericolo che lo riporterebbe a livelli ben superiori sarebbe un allargamento del conflitto medio-orientale ma c'è grande consapevolezza che una simile ipotesi deve rimanere... un'ipotesi! Le conseguenze sarebbero catastrofiche.

Molto interessante l'attività che ha contraddistinto lo S&P500 (10.64% ytd) questa settimana: è riuscito a superare la resistenza dinamica (linea rossa) che ora diventa supporto. I movimenti successivi sono da manuale: è salito per un paio di giorni, poi ha fatto un cosiddetto ritracciamento (pullback) sul nuovo supporto per poi ripartire al rialzo e chiudere addirittura sopra la media mobile dei 100 giorni (linea verde). Purtroppo un piccolo neo: i volumi non sono eccezionali e rendono quindi questi movimenti un pochino meno significativi. Comunque sia, potremmo essere in presenza di un cambio del trend...

...ed anche l'algoritmo di Ned Davis sta ritornando sui suoi passi... un rally natalizio non lo escludiamo ancora...

Movimento molto simile anche per il Nasdaq (+31.83% ytd) che a sua volta ha superato la resistenza, ha fatto un pullback e poi è ripartito, forando la media mobile dei 100 giorni (verde) fermandosi in prossimità della resistenza dei 13'850 punti. Anche in questo caso il trend potrebbe mutare direzione... sarebbe una bella strenna pre-natalizia!

Che fatica! Povero Eurostoxx50 ( +10.64% ytd) è la quarta volta in poche settimane che sta cercando di issarsi sopra i 4200 punti... sembrava avercela fatta ma dei volumi non proprio eccezionali (anzi al ribasso, vedi freccia blu) hanno respinto l'attacco... la cosa comunque non ci sorprende in quanto questa borsa in effetti è lo specchio della sua economia che sappiamo bene in quali condizioni si trova. Proprio per questo un +10.64% da inizio anno è lodevole.

Cosa dire del nostro SMI? (-1.62% ytd). Ogni due per tre c'è qualche società che pubblica dati insoddisfacenti risentendo del franco (troppo) forte (vedi Richemont) oppure incappa in qualche incidente di percorso come (troppo) sovente è capitato a Roche.

Per lo meno in settimana è riuscita a chiudere il gap ribassista creatosi agli inizi di ottobre (freccia verde) ma poi ha perso tutto lo slancio ed ha chiuso sotto la debole resistenza dei 10'600 punti. Volumi scarsi, per il momento non c'è sufficientemente interesse e a questo punto non ci resta che sperare nel traino delle altre borse... Un po' pochino...

Buona domenica!!

Nessun commento:

Posta un commento