Adesso anche noi di Appunti Finanziari tocca fare le edizioni straordinarie!

Ieri hanno sparato a Trump durante un comizio in Pennsylvanial ed un colpo ha sfiorato l'orecchio ma ovviamente l'obiettivo era ben altro... Non abbiamo ancora letto nel dettaglio quanto è successo, ci sono dei morti (tra i quali l'attentatore) ma ora la prima cosa che ci viente un po' cinicamente in mente è che la campagna elettorale prenderà tutta un'altra piega e come titola "la Repubblica " nel suo sito web "Sul palco di Butler cambia la storia. Il sangue di Donald infiamma l'America". A questo punto per Biden la corsa alla Casa Bianca si farà probabilmente ancora più dura e battere il martirizzato Trump sarà quasi una mission impossible. Questa domenica ci sarà da leggere... Per fortuna Trump pare sia già stato dimesso dell'ospedale, bene così. Ora bisognerà capire come i mercati accoglieranno la notizia. Prendete quanto leggerete qui sotto con un po' di prudenza...

***

Ma veniamo a noi: questa settimana 3 cose hanno attirato la nostra attenzione:

1) Elezioni francesi:

Lo scalpore creatosi attorno alle elezioni francesi della scorsa settimana si sta già notevolmente attenuando. La scommessa di Macron é stata parzialmente vinta ma ora dovrà per forza nascere, ed in Francia non ne hanno l'esperienza, una coalizione che tenterà di governare fin che dura oppure, da non escludere, si potrà assistere alla nascita di un governo tecnico per la gestione degli affari correnti dove a governare saranno le competenze e non l'ideologia di coloro che lo comporrà. Come dicono da quelle parti, affair à suivre, ma nel frattempo la borsa francese se n'è fatta una ragione e sembra stia già cercando di recuperare quanto perso dopo lo shock del primo turno. A noi, molto prosaicamente, è esattamente quello che ci interessa.

Chi esce da questa storia con le ossa completamente rotte sono gli istituti demoscopici che di previsioni, in questo caso, non ne hanno azzeccata una!

2) Elezioni americane:

Avevamo già scritto ieri sera una parte del nostro intervento e ve lo facciamo leggere senza le modifiche che quanto è successo in Pennsylvania probabilmente imporranno... E' chiaro che la campagna elettorale sta prendendo un'altra piega e non è detto che sia solo a favore di Trump... questo lo capiremo solo nei prossimi giorni quindi qui ci fermiamo e vi facciamo partecipi delle nostre riflessioni senza modifiche.

L'aria che tira attorno alla figura dell'attuale Presidente è sempre più pesante ed anche l'attesissimo discorso che ha tenuto a margine del vertice Nato a Washington non ha dissipato i dubbi sulla sua tenuta psico-fisica. L'Economist, ma non solo lui, di questa settimana ha continuato a pestare duro:

Secondo la testata inglese "Biden non è altro che un testardo" ma a quanto pare anche parecchi nomi eccellenti dell'establishment democratico non la pensano tanto diversamente. Prima fra tutti troviamo Nancy Pelosi secondo la quale se Biden vuol correre per la Casa Bianca "si decida in fretta, il tempo stringe" o non ci sarà più per trovare un altro candidato che abbia qualche chance di battere Trump... A quanto pare Biden tirerà dritto per la sua strada ed è sempre più che convinto che non ci sia un candidato democratico migliore di lui. Nel frattempo alcuni generosi donatori del partito hanno congelato i pagamenti: 90 milioni di dollari sono in stand by...

3) CPI e d'intorni

Indubbiamente il dato macroeconomico più atteso era quello che misura l'attuale inflazione americana:

- CPI yoy giugno: 3% (atteso: 3.1%; precedente: 3.3%)

- Core CPI yoy giugno: 3.3% (atteso 3.4%; precedente: 3.4%)

Per fortuna il core CPI, quello senza cibo ed energia, l'indice preferito dalla FED è pure lui uscito meglio delle aspettative ed in questo caso in effetti il trend sembra essere discendente. Vedremo cosa succederà se e quando raggiungerà il 3%... se inizia a muoversi pure lui lateralmente non sarà un bel segnale. Per il momento il 2% rimane lontano, ciò non toglie che le aspettative per un taglio ai tassi per il mese di settembre sono molto elevate: i future segnalano un 90% di probabilità che una diminuzione di un quarto di punto è cosa fatta... poi vedremo se a questo taglio ne seguiranno altri... Ammesso ma non concesso che il taglio di settembre si realizzerà, se non ve ne saranno altri a seguire avremo un problema.

- Fiducia dei consumatori (rilascio preliminare) luglio: 66 (atteso: 68.5; precedente: 68.2)

I rendimenti dei Treasury a 2 (in rosso) e a 10 anni (in nero) sono ancora al ribasso segno evidente che la corsa alla vendita di qualche mese fa è terminata...

... portando acqua al mulino dell'amico Ned Devis. A tal proposito dobbiamo annotare una reazione inattesa proprio nella giornata di giovedì in concomitanza alla pubblicazione dei dati sull'inflazione: Nasdaq e S&P500 hanno chiuso in negativo a causa di una serie di prese di profitto che hanno coinvolto tutti i Magnifici 7 che sappiamo vivono di luce propria e sfuggono a molte delle regole che muovono i mercati azionari.

Abbiamo incrociato i grafici del Nasdaq (in rosso) dello S&P500 (in nero) e dell'indice Russell 2000 (in verde) che rappresenta appunto le medie e piccole capitalizzazioni: la performance degli ultimi giorni dell'indice Russell (+5.81%) esemplifica molto bene quello che vogliamo dire... una piccola diversificazione l'abbiamo fatta...

Lo S&P500 (+17.73% ytd) è da qualche giorno che riesce a chiudere sopra i 5'600 punti... nuovi target per il momento non ne abbiamo visti anche se qualcuno parla che i 5'800 punti non sono poi così fuori dalla sua portata.

Il Nasdaq (+22.56% ytd) è stabilmente rientrato nel canale rialzista di qualche mese fa e sembra volerci stare. Sta testando i supporti ed è leggermente meno in ipercomprato del suo cugino S&P500. Comunquen sia anche se dovesse arrivare una correzione non è una tragedia. Diciamocelo: +22.56% da inizio anno significa un quasi +45% annualizzato... va bene che l'AI sta scatenando aspettative esagerate ma non si può andare avanti così all'infinito. Una pausa lo renderebbe più umano...

Giovedì lo SMI (+11.02% ytd) ha aperto la giornata in gap (freccia rossa) e ci siamo chiesti il perché ed il percome di un'apertura così baldanzosa senza trovare una risposta. Abbiamo quindi cessato di porci delle domande e ci siamo semplicemente goduti il rialzo che è continuato pure nella giornata di venerdì. E' abbastanza probabile che il nostro indice stia puntando ai 12'550 punti e potrebbe anche riuscirci... peccato per i volumi che sono un po' scarsini...

E' chiaro che la prospettiva di un taglio ai tassi americani ha tolto un po' di smalto al dollaro ma poteva andare molto peggio. Con la pubblicazione dei dati sull'inflazione americana ha perso un'ottantina di basis point che poi ha recuperato già in giornata. Saremmo molto contenti se il dollaro si appresta ad avviare uno spostamento laterale come sta facendo contro euro: il range previsto è tra lo 0.8850 e lo 0.92.

Anche euro l'euro si è apprezzato contro dollaro questa settimana: potrebbe continuare a farlo soprattutto se prestiamo attenzione agli incroci delle medie mobile che la valuta europea ha messo a segno... ci sembra comunque troppo presto per poter dire se l'euro avrà la forza di andare oltre 1.11... vedremo se nelle prossime settimane si avvicinerà a questa resistenza.

L'euro nelle scorse settimane si è ripreso bene anche contro franco svizzero... Forse la prospettiva di un terzo taglio ai tassi svizzeri lo sta aiutando... tecnicamente riceve una spinta anche dall'incrocio dal foramento dal basso verso l'alto delle medie mobili a 50 (linea viola) e 100 giorni (linea verde) avvenuto in questi giorni. 0.9820 fa comunque da resistenza...

Buona domenica!

Per chi è interessato abbiamo radunato alcuni grafici per capire se l'inflazione (tanto in USA quanto in Europa) può effettivamente ripartire verso l'alto. Sono grafici che già ben conoscete e di tanto in tanto ve li proponiamo con un breve commento.

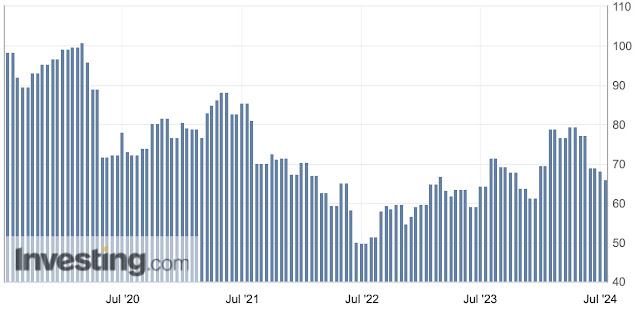

I costi dell'energia sembrano sotto controllo, pur apprezzandosi leggermente da inizio anno, si stanno spostando lateralmente. Contributo ad un aumento dell'inflazione non rilevante.

Discorso pressoché identico per le materie prime...

Il costo dei noli navali (nel grafico il Baltic Dry) da inizio anno sembra essere entrato in un trend rialzista (freccia rossa)... nulla di trascendentale ma è da tenere d'occhio...

Inizia a preoccupare il costo dei containers come indica l'indice prodotto da Drewry che misura il costo di spedizione di un container standard da 40 piedi sulle principali rotte commerciali globali: da inizio anno il costo è quasi triplicato... non un bel segnale... ci riporta alla mente quanto successo in periodo Covid e la cosa non ci piace.

In generale non ci sembra di percepire seri pericoli per l'inflazione futura: da tenere d'occhio sono per il momento solo i costi di trasporto...

Nessun commento:

Posta un commento