E‘ da un paio di settimane che ci siamo presi una pausa da Appunti Finanziari. A volte vale la pena fermarsi un attimo per cercare di vedere i mercati con un’ottica più distaccata e meno partecipativa: quando ci sei „dentro“ tutto il giorno e tutti giorni, il rischio principale è quello di focalizzarsi sui dettagli perdendo di vista l‘insieme: sei talmente concentrato sui movimenti secondari che manco t‘accorgi che il trend principale del mercato è mutato. Questo è decisamente un rischio da evitare in quanto fatale!

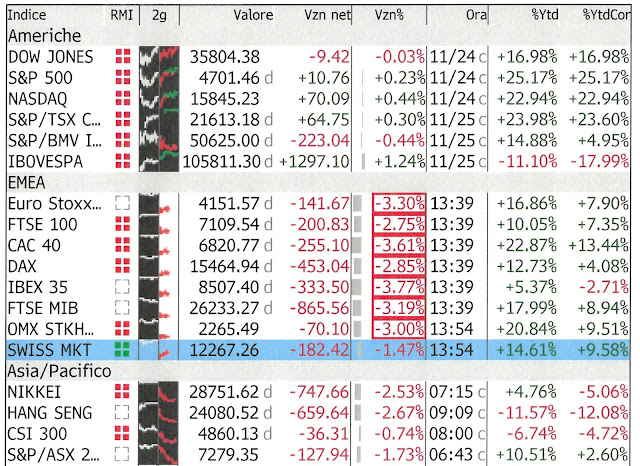

Ma veniamo a noi. Si pensava ad una fine d’anno piuttosto positiva, ma dai mercati azionari stanno arrivando soddisfazioni che francamente non avevamo messo in conto. Meglio così e godiamoci il momento.

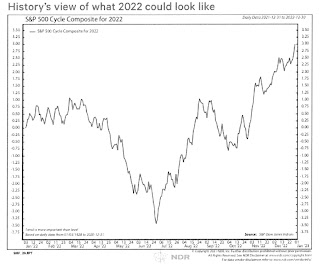

La nostra attenzione, già da qualche settimana, è focalizzata sul 2022. Stiamo cercando di anticipare quali saranno i fattori che potrebbero portare ad un deciso cambiamento dei trend in corso e di carne sul fuoco ce n’è parecchia.

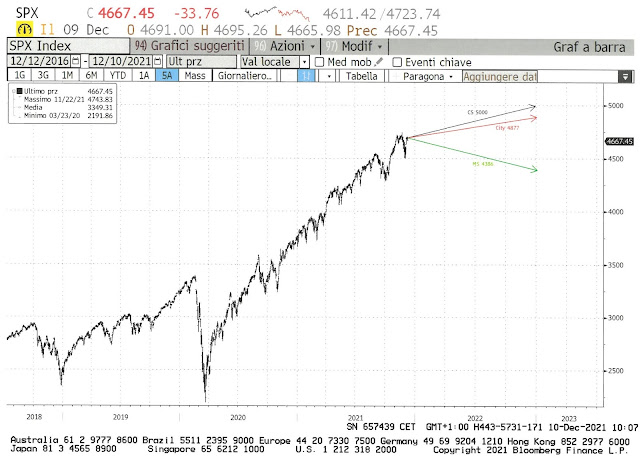

Per quanto riguarda i mercati azionari , sui quali punteremo ancora la nostra attenzione, dovremo monitorare da vicino la capacità delle aziende di continuare a crescere: per il momento gli analisti danno per scontato un aumento degli utili societari dell‘8% per le aziende americane e del 7% per quelle europee. Non sono di certo le crescite misurate dopo il crollo del marzo 2020, che si presentavano a due cifre, ma è comunque una evoluzione attesa che ci potrebbe mettere al riparo da cambiamenti di trend drastici anche se non vi nascondiamo che le performances di quest‘anno saranno difficilmente replicabili e dovremo quindi alzare il livello di guardia.

Già dai primi giorni dell‘anno nuovo la nostra attenzione sarà focalizzata su quanto segue:

- Omicron sta spopolando: è abbastanza probabile che dopo le festività di fine anno assisteremo per qualche settimana ad una impennata dei contagi e se il fenomeno andrà fuori controllo ne dovremo tenere conto. Vedremo se le misure atte a combatterla avranno un effetto negativo sulla crescita.

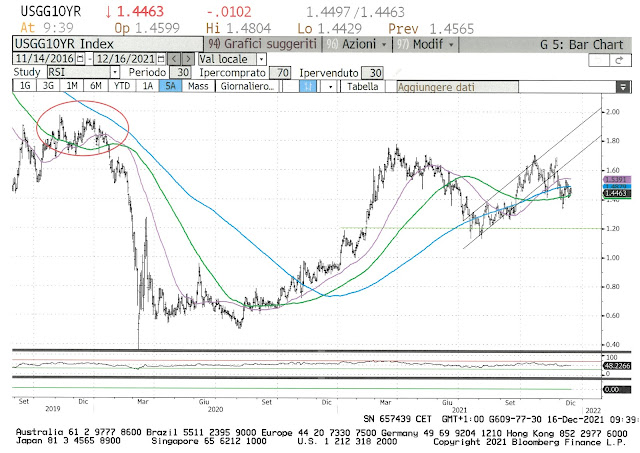

- Da seguire con grande attenzione quanto farà la FED una volta che a marzo avrà portato a termine il tapering: 3 aumenti dei tassi sono dati per scontati a seguito delle persistenti pressioni inflazionistiche. Vedremo se basteranno. Per il reddito fisso, che già nel 2021 non ha proprio brillato, non saranno tempi facilissimi e questo stato di cose avvantaggia per l‘ennesima volta l‘investimento azionario (se non altro per mancanza di alternative valide…). Non va comunque trascurato il fatto che siamo alla fine di un ciclo, quello della liquidità abbondante e a basso costo che ha messo le ali ai mercati azionari, e vedremo come le borse intenderanno fare i conti con questo cambiamento.

- A proposito di inflazione: cercheremo di capire meglio se il fenomeno è da considerarsi passeggero o meno. Il nostro giudizio è che l’inflazione è qui per restarci per una buona parte del 2022 ed anche oltre. Certi colli di bottiglia sono stati creati ad arte e fanno parte di una guerra commerciale che vede la Cina nel ruolo di attrice protagonista. Siamo propensi a credere che il Gigante Giallo non ha fretta di metter fine a questo conflitto e temiamo che stia seduto lungo la riva del fiume ad aspettare i cadaveri dei suoi nemici…

4. Altro capitolo da tenere bene sotto controllo è quello dei cambi. Almeno per i primi tre mesi dell‘anno non intravvediamo grossi cambiamenti e probabilmente avremo un franco svizzero che resterà forte: è oramai abbastanza chiaro che la BNS ha smesso di gonfiare i suoi bilanci per cercare di evitare un eccessivo rafforzamento della nostra valuta.

Vedremo se il cambio di passo della FED, ed il conseguente irrigidimento della sua politica monetaria, porterà ad un ulteriore rafforzamento del dollaro come logica vorrebbe. Consideriamo anche il non trascurabile fatto che la BCE è ancora lontana da un passo simile e se contro euro un rafforzamento del dollaro è probabile, confermando un trend che è in essere da quasi tutto il 2021, contro chf non diamo ancora per scontato che il 2022 sarà l’anno della valuta americana. Lo stesso dicasi per euro/chf che purtroppo si sta lentamente ed inesorabilmente portando vicino alla parità, proprio nell’anno del suo ventesimo compleanno quando contro chf debuttò a 1.60 o su da quelle parti.

Il 2022, ne siamo certi, sarà comunque un anno piuttosto movimentato. Godiamoci qualche giorno ancora di relativa calma e ai mercati finanziari ci penseremo seriamente a partire dalla prossima settimana.

Buon anno!